Социальная политика в нашей стране с каждым новым законом радует все меньше. Молниеносно быстро дорожает бензин, с 1 июля поднялись тарифы ЖКХ на 4%, а скоро повысят пенсионный возраст и НДС…

Так можем ли мы, обычные граждане, получить что-то от государства? Можем вернуть налоговый вычет, при условии, что до этого исправно платили налоги.

Например, 13% подоходного налога можно получить как компенсацию из уплаченных налогов при покупке любой недвижимости (квартира, дача, участок, дом и прочая недвижимость).

В данной статье подробно описано, какие необходимо собрать документы для подачи в налоговые органы, где взять данные для справок и заявлений, а самое главное — как оформить всю необходимую документацию с первого раза и как сделать так, чтобы меньше стоять в очереди.

Как устроена система

Имущественный вычет — государственная компенсация гражданам, приобретающим недвижимость.

С 2014 года у вычета утвержден верхний предел. По уплаченным процентам за ипотеку он составляет 3 миллиона рублей. Предел по стоимости недвижимости составляет 2 миллиона рублей.

Государство выплачивает 13% от 3 и 2 миллионов соответственно, то есть не более 390 000 рублей за проценты по кредиту на приобретение жилья и не более 260 000 рублей за квартиру.

С ипотекой, взятой до 2014 года, ситуация аналогичная, вернуть можно 13% с любой суммы уплаченных процентов и 13% за стоимость жилья.

Важный момент при возвращении налога, если недвижимость приобреталась в браке. Есть необходимость распределять доли по супругам. В такой ситуации на одного человека действует ограничение в 2 миллиона.

Имущество считается общим, если граждане на момент покупки жилья состояли в браке. Во избежание возникновения ситуации, при которой каждый супруг подаёт на максимальный вычет, хотя реально потратил на жильё менее 2 миллионов.

Если приобретенная квартира стоила 4 миллиона рублей или больше, в такой ситуации каждый супруг как бы вкладывает по 2 миллиона своих денег, поэтому может получить полный вычет.

Если приобретенная квартира стоила менее 4 миллионов рублей, то каждый супруг вложил менее 2 миллионов рублей, в этой ситуации не имеет значения, кто какие суммы реально вкладывал.

Важная рекомендация

Суммарный вычет можно получить быстрее, если распределить доли так, чтобы большая доля была у супруга, который платит больше налогов.

Пример. Супруги Игорь и Елена приобрели квартиру за 3 миллиона. На семейном совете было принято решение, что доля Игоря составляет 2 миллиона, а Елены —1 миллион рублей. Игорь получает полную сумму вычета — 260 000 рублей, а Елена — 130 000 рублей. Елена может получить вычет из оставшегося у нее 1 миллиона только при следующей покупке недвижимости и получить ещё 130 000 рублей.

Требуемые документы:

- Справка 2-НДФЛ — выдается по месту работы, содержит сведения о заработанных средствах и уплаченных налогах. Если трудитесь в нескольких организациях или сменили несколько работодателей — берите у всех.

- Налоговая декларация 3-НДФЛ. Можно сформировать самостоятельно. Пример будет ниже.

- Документы, подтверждающие право на жильё:

- договор купли-продажи с выпиской из Единого государственного реестра недвижимости (если недвижимость приобреталась после 15 июля 2016 года и не по долевому участию). Выписку можно заказать на сайте Росреестр;

- свидетельство о государственной регистрации (если недвижимость приобреталось до 15 июля 2016 года);

- договор о долевом участии с актом приёма-передачи (если недвижимость приобреталось по договору долевого участия).

- Документ, подтверждающий оплату недвижимости. Отображает, что вы (покупатель) потратили деньги на приобретение квартиры, это могут быть: банковская выписка, расписка и прочее.

- Заявление на получение вычета: форму можно скачать здесь.

- Паспорт и ИНН. Оригиналы и копии (у паспорта копии 2–3 страниц и страницы с пропиской).

Если недвижимость приобреталась в ипотеку, у банка, где ее оформляли, необходимо взять:

— копию кредитного договора;

— документ, подтверждающий уплату процентов по кредиту;

— справку о сумме уплаченных процентов.

Если недвижимость приобреталась в браке и ее стоимость составляет менее 4 миллионов рублей, Вам так же понадобятся:

— оригинал и копия свидетельства о браке;

— заявление о распределении имущественного вычета между супругами. Пример заявления можно посмотреть здесь.

Правила заполнения бланков

Декларация 3-НДФЛ

Скачать можно здесь, далее устанавливайте и запускайте. Для каждого года подачи, нужно скачивать свою версию.

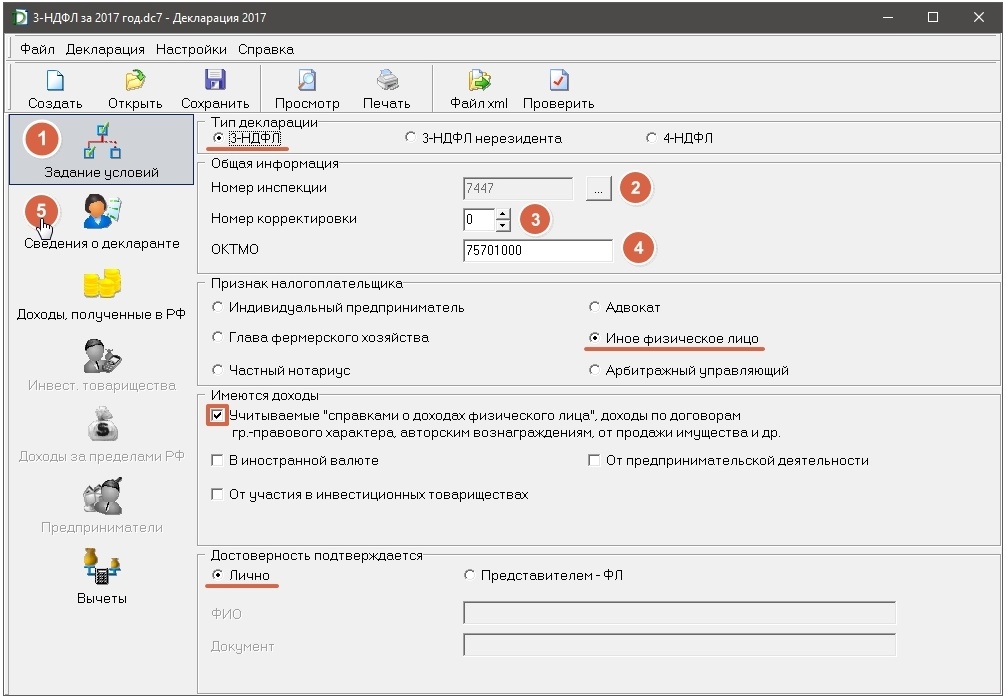

Ниже показано наглядно.

- В типе декларации — 3-НДФЛ нужно выбрать вкладку «Задание условий».

- Выбираем «Номер инспекции» и нажимаем кнопку с многоточием, выбираем налоговую инспекцию района, куда будете подавать документы. Первые две цифры обозначают код региона.

- Выбираем номер корректировки, ставим 0, если декларация подается первый раз и исправлений нет.

- Код ОКТМО – можно взять по ссылке. Вводим свой регион и населённый пункт, нажимаем «Найти».

- Далее вкладка «Сведения о декларанте». Вводятся паспортные данные и ИНН.

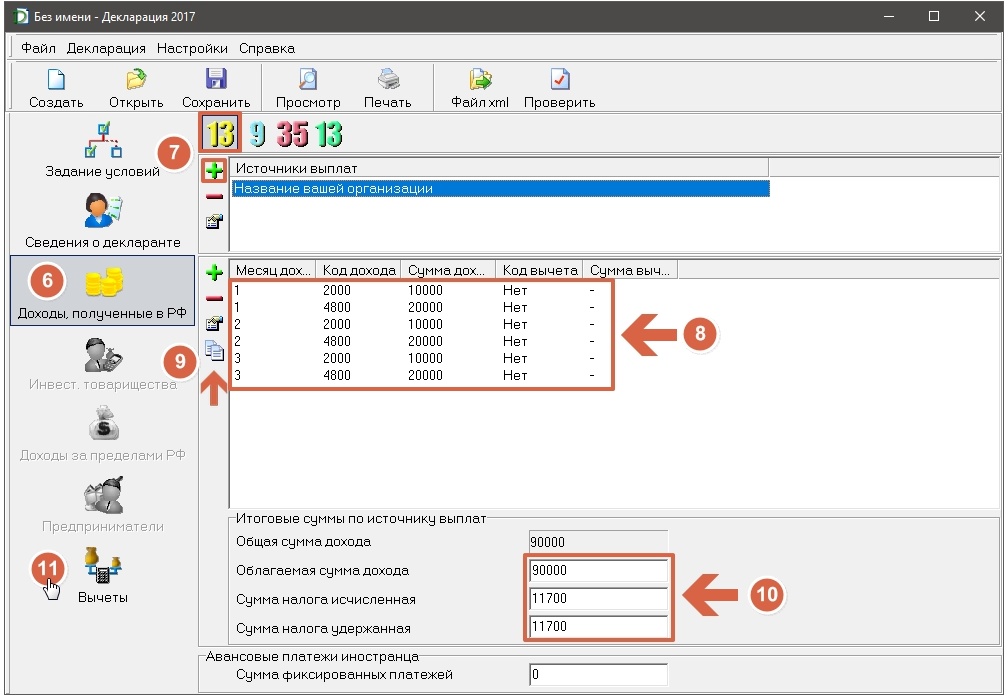

- Вкладка «Доходы», полученные в РФ». Выбираем жёлтое 13.

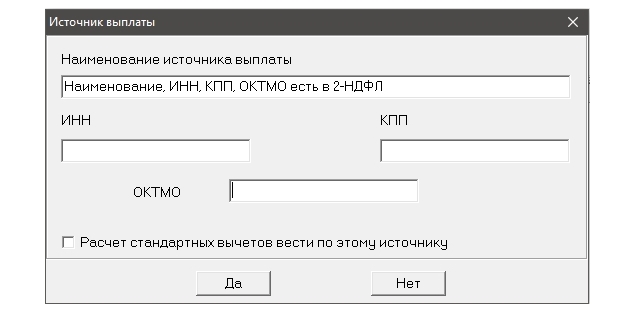

- «Источники выплат». В него необходимо ввести данные о работодателе. Данные заносятся из справки 2-НДФЛ. Нажимаем плюс, вносим данные. Работодателей нужно ввести всех, что были за отчетный период. Жмите на плюс, вносите данные. Галочку внизу ставить не нужно.

8.Следующий блок — ежемесячные доходы. Выделяем в блоке «Источники выплат» работодателя и заполняем доходы, данные берутся в справке 2-НДФЛ.

Далее нажимаем на плюс, указываем код, сумму, месяц.

- Если есть повторяющиеся коды и суммы, то можно выделить строку дохода и нажать «Повторить доход». Далее строку можно откорректировать.

- Общая сумма дохода является облагаемой суммой дохода. Сумма налога исчисленная и удержанная есть 13% от общего дохода, указана в 2-НДФЛ.

Суммы округляются и вбиваются без копеек. Принцип округления: от 1 до 49 копеек -копейки отбрасываются, от 50 до 99 копеек — сумма округляется до рубля в большую сторону.

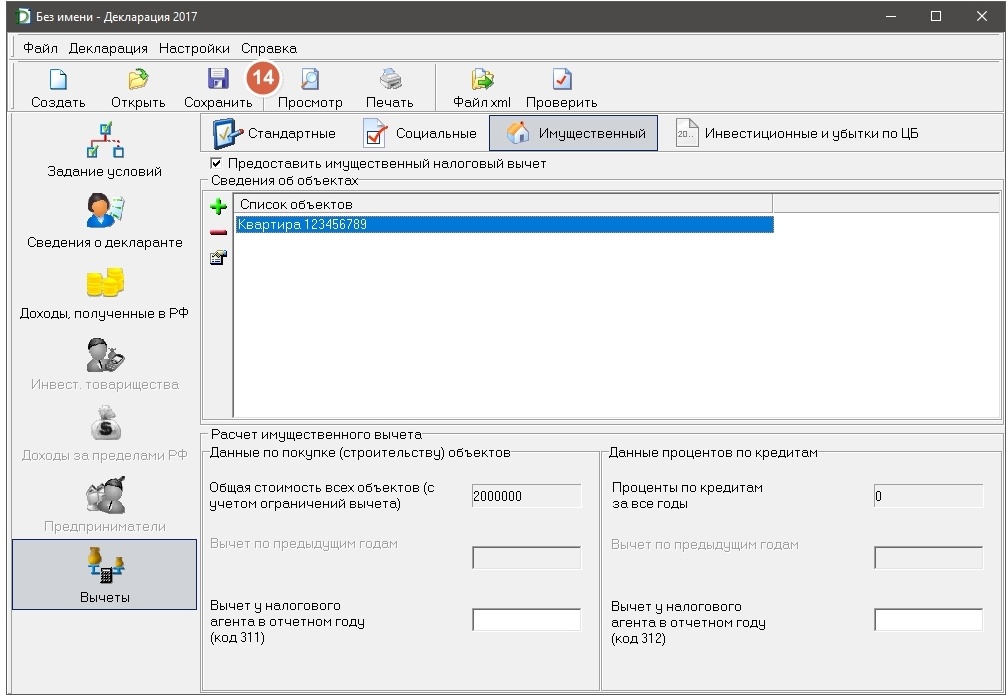

- Переходим во вкладку «Вычеты». Только в этой вкладке порядок галочек следующий: снимите галочку «Предоставить стандартные вычеты» и активируйте галочку на «Имущественный». Активируйте галочку «Предоставить имущественный налоговый вычет».

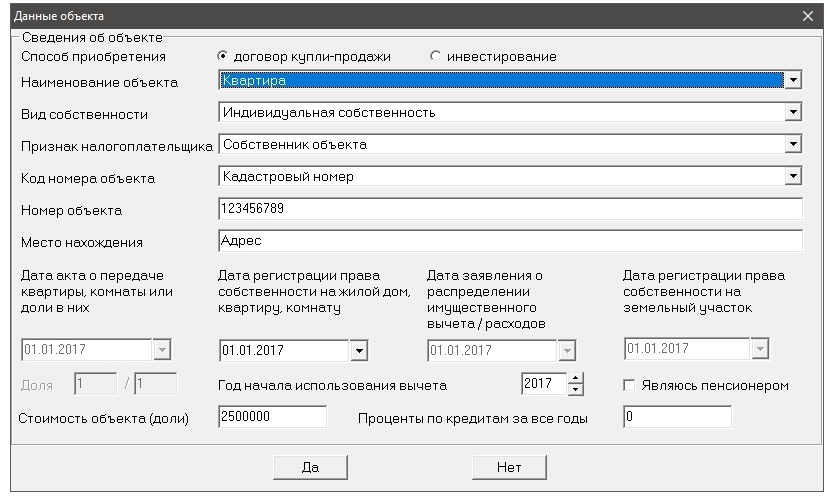

- Нажимаем на плюс и вводим данные в соответствующие ячейки:

Важный момент: если вы участвовали в долевом строительстве, вам необходимо выбрать инвестирование, в остальных случаях выбирайте договор купли-продажи.

- Кадастровый номер объекта можно посмотреть в свидетельстве о государственной регистрации или в договоре купли-продажи, или в выписке из ЕГРН.

- Дата регистрации указана в документах, подтверждающих собственность.

- Год начала использования вычета 2017, если ранее вычет не запрашивали. Если вычет запрашивался в прошлые годы, то укажите год, когда запрашивали впервые.

- Стоимость объекта (доли): цена недвижимости из договора купли-продажи. Процент по ипотеке в сумму не входит.

- Нажимаем «Да» и возвращаемся в основное окно.

«Вычет у налогового агента…» — ничего не пишите.

Декларация заполнена. Обязательно сохраните её. Ее лучше распечатать или сохранить в формате PDF, так как она может понадобиться.

Заполнение заявления на имущественный вычет

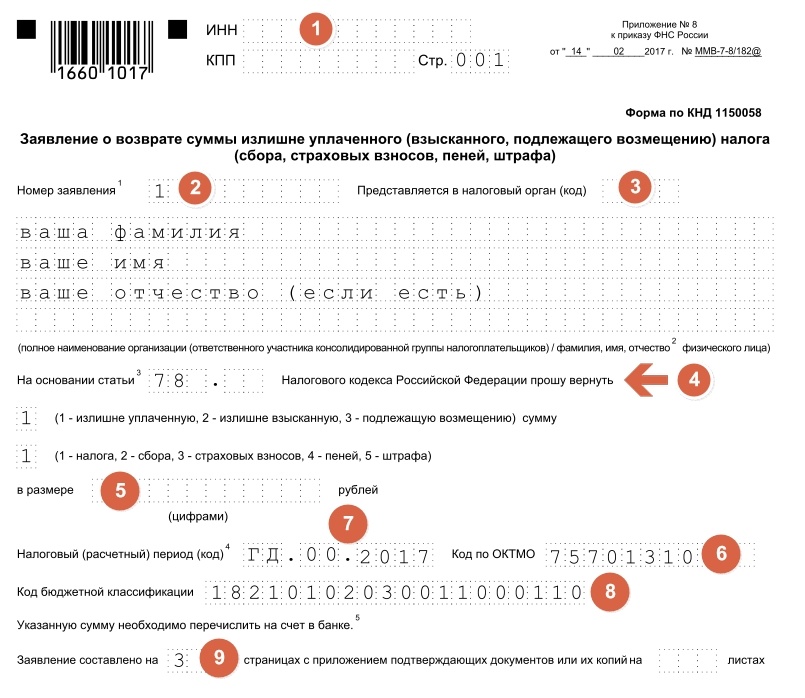

1-я страница

— Вверху введите свой ИНН.

— Номер заявления — 1. (на каждый год нужно своё заявление и своя нумерация. Например, если вы оформляете вычет за 2016 и 2017 годы, то в заявлении на 2016 год пишите 1, на 2017-й — 2)

— Представляется в налоговый орган – вводится код налоговой инспекции, тот же самый, что и в декларации 3-НДФЛ.

— На основании статьи — 78. После точки более вводить ничего не нужно. Ниже в оба поля введите цифру 1.

— В размере – здесь введите сумму налогов, которую вы уплатили в 2017 году. Сумму можно посмотреть в справке 3-НДФЛ, сложить две суммы указанных в поле 050 раздела 1 и в поле 130 раздела 2.

— Код по ОКТМО — можно взять здесь (Введите свой адрес, система выдаст код ОКТМО.)

— Налоговый период – нужно ввести ГД.00.2017, если получаете вычет за весь 2017 год. Если не за весь год, то цифры, которые нужно вписать, можно взять на последней странице бланка, где есть примечание, что именно указывать.

— Код бюджетной классификации — введите 18210102010011000110. Это код налога, который вы платите в бюджет и именно его можно вернуть.

Заявление составлено на 3 страницах. Копии документов можно дописать позже, когда будут собраны все документы. Количество можно дописать от руки.

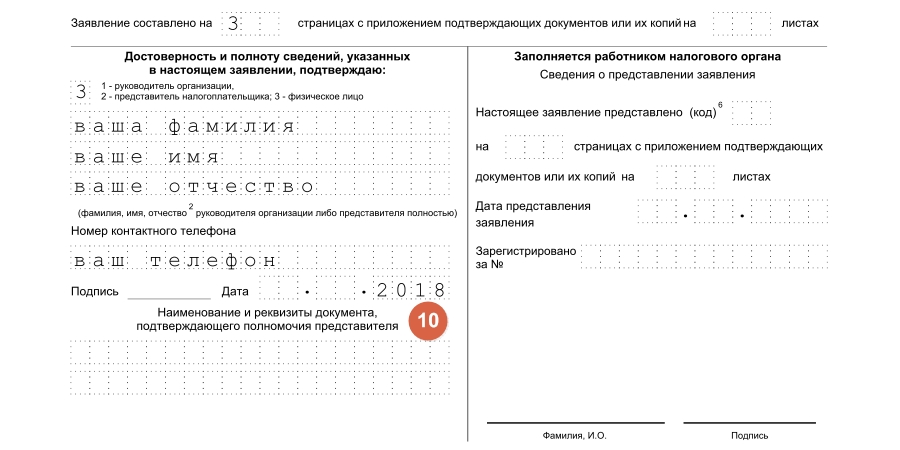

Остальное вбивайте, как на картинке. Внизу слева впишите дату, когда пойдёте в налоговую сдавать документы. Не забудьте поставить подпись.

2-я страница

— Необходимо заполнить банковские реквизиты, на которые нужно будет перечислить Ваш вычет.

— Ниже укажите свои паспортные данные.

3-я страница

— Укажите паспортные данные.

Ваше заявление готово. Следующий шаг — подача документов в налоговую.

Как подавать документы

Оптимальным вариантом будет заказать талон онлайн, тем самым вы сэкономите свое время и будете знать дату и час своей записи.

Талон можно заказать, пройдя по ссылке. Введя все необходимые данные, можно выбрать возможные варианты времени и даты приема в налоговой.

И наконец, последний ВАЖНЫЙ бланк. Он заполняется на имя начальника отделения, бланк лучше взять в самом отделении перед подачей документов, в нем вам останется вписать количество страниц каждого документа и свои данные.

На каждый пакет документов нужно заполнить отдельную опись. Без неё документы не примут, лучше прийти немного заранее и перед своим временем приема заполнить оставшиеся бланки.

Далее сдаем документы сотруднику налоговой, который мельком проверит бумаги, поставит визы и примет документы, если не обнаружилось видимых нарушений заполнения документации.

Сроки проверки

Документы будут проверяться в течении трех месяцев, если в заполнении деклараций ошибок нет, то в течение четвёртого месяца деньги придут на счёт. Если ошибки есть, то Вам позвонят, попросят внести правки.

Важные моменты

Имущественный вычет в размере 260 000 рублей государство даёт только один раз.

Если Вы не платите налоги, получая зарплату в конверте, то у Вас не будет официальных оснований для вычета.

Если Вы приобретали недвижимость до 2014 года, то получаете вычет по закону до 2014 года. До 2014-го вычет привязывался к объекту недвижимости и получить его можно только один раз. То есть, если в 2013-м вы получили вычет за квартиру стоимостью 1 миллион рублей (вам вернули 130 000 рублей), то больше получить вычет вы не сможете. Если Вы планируете покупать другую недвижимость, тогда лучше не берите вычет со старой квартиры, если она стоила менее 2 миллионов.

После 2014 года законы новые и вычет привязан к человеку. То есть теперь можете несколько раз запрашивать вычет с разных объектов недвижимости, пока не получите свои 260 000 рублей.

Налоги можно вернуть за три последних года. То есть, если купили недвижимость в 2015-м, то можете вернуть налоги за 2018, 2017 и 2016 годы. Если за три года не наберётся налогов на 260 000 рублей, то в следующем году вновь можно подавать декларацию, и государство вернёт уплаченные налоги.

Заполнять бумаги не так сложно, как может показаться на первый взгляд, зато компенсация, полученная после этого, стоит всей бумажной работы.